ライフプラン作成のためのヒアリングをさせていただいていると、「扶養内で働くつもりです」とか、「パート年収が103万円を超えるとどうなりますか」などとご質問をいただいたりします。

そこで本日は、扶養などを意識されている主婦(夫)の方のパート年収について徹底解説!!

よく年収の壁などと言われたりもしますが、「103万円」「106万円」「130万円」「150万円」「201万円」と、意識される年収のラインは5つあります。

実は、この5つは2つのグループに分けることができ、それは「税金」と「社会保険」のグループです。

ちなみに、 「103万円」「150万円」「201万円」は税金のグループ、 「106万円」「130万円」は社会保険のグループです。

税金グループ「103万円」「150万円」「201万円」

ここでポイントになるのは、税金(所得税や住民税)の計算方法です。

簡略化してご説明すると、所得税や住民税の税額を計算するときには以下のように計算します。

【STEP①】 収入 ー 控除(経費) = 所得

【STEP②】 所得 × 税率 = 税額

ここでポイントとなるのが【STEP①】の控除の中にある「配偶者控除」です。

これは、一定の要件を満たす配偶者がいる場合には、控除を受けられ、税金が少なくなります。

ちなみに、配偶者控除の額は38万円ですので、仮に税率が20%なら7.6万円税額が少なくなります。

なお、一定の要件を満たす配偶者というのが、配偶者自身の所得が48万円。この所得48万円というのは、パート収入(給与)のみの場合で言うと103万円。

つまり、パート収入「103万円の壁」というのは、パートで働いている配偶者(主婦or主夫)ではなく、世帯主の方の税金が少なくなる「配偶者控除」が受けられるための金額となります。

そして、配偶者のパート年収が103万円を超えますと、世帯主は配偶者控除は受けられなくなりますが、配偶者のパート年収が一定額までですと「配偶者控除」に代わり、「配偶者特別控除」というのが受けられます。

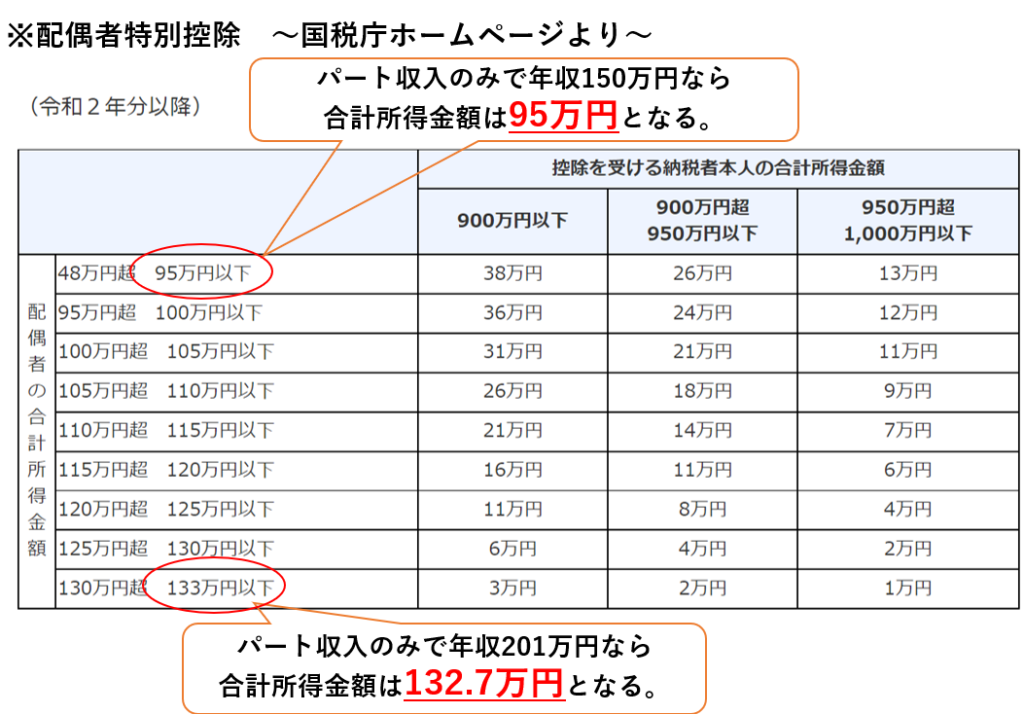

配偶者特別控除の表はこちら。

配偶者控除と同額の38万円の控除を受けようと思った場合、配偶者の所得は95万円いかである必要があり、所得95万円を収入(給与のみ)に換算すると150万円。

これが、パート年収「150万円」の壁です。

また、この配偶者特別控除を受けられるパート主婦(夫)の所得上限が133万円。この所得133万円を収入(給与)に置き換えると201万円。

これが、パート年収「201万円」の壁です。

社会保険グループ「106万円」「130万円」

まずは世帯主が会社員や公務員で健康保険に加入している場合、一定の要件を満たす配偶者がいれば扶養に入れることができます。

で、その扶養に入られる配偶者(親族)の年収要件が「130万円未満」。

つまり、健康保険や年金の保険料負担(掛金支払)が不要になり、ちょっとお得になる社会保険の扶養に入るためのパート年収、それが「130万円の壁」となります。

続いて、「106万円の壁」について。これは正確には「105.6万円」の壁と表現すべきかもしれませんが、社会保険の適用拡大というのがあり、次の5つの要件を満たす労働者は社会保険に入ってくださいねというルールができました。

①週20時間以上勤務

②月額賃金8.8万円以上

③勤務期間1年以上見込み

④学生ではない

⑤従業員 501人以上の企業

この「②月額賃金8.8万円以上」を年収にすると105.6万円となり、「106万円の壁」と言われたりしています。

なお、今後、上記の5つの基準は一部改正があります。

2022年10月より③は「2カ月を超える雇用の見込み」、⑤は「101人以上の企業」となり、2024年10月より⑤は「51人以上の企業」となります。

つまり、パートであっても、社会保険に入らないといけない基準がドンドン下がってくるということです。

パート主婦(夫)が社会保険に入るようになると社会保険料の負担(掛金支払い)があるため、手取りの収入が減ることになるかもしれませんが、将来的に厚生年金が増えたり、健康保険の出産手当金や傷病手当金などの給付対象になったりと社会保障が充実する部分もあります。

パートで働かれている主婦(夫)の方は、今後ますます費用負担と社会保障の充実のバランスを踏まえて、いくらぐらいの収入を目指すのか考える必要があるかと思います。

当然ながらライフププランも踏まえながら。

ご参考になれば幸いです。

ファイナンシャルプランナー&社会保険労務士 廣江淳哉 (ひろえFP社労士事務所)